2024年版 ファクタリング市場の現状と展望

~メディカル、売掛債権買取分野の全貌~ =10兆円産業に向けて=

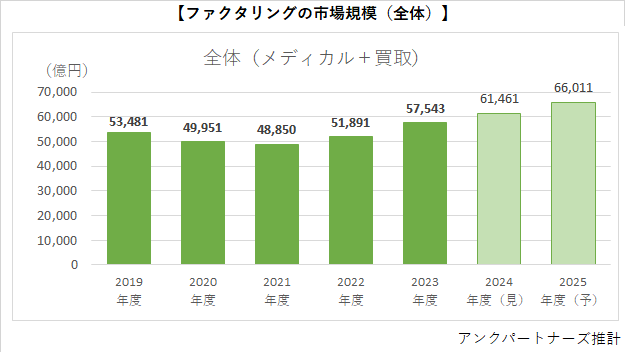

ファクタリング市場につき、2023年度の市場規模(売掛債権買取額)を5.7兆円と推計し、業界動向をまとめました。

我が国では50年という歴史を持つ伝統的産業でありながら、当業界の統計データはなく、業界構造や動向、参入企業の取組み状況などを整理した資料もない状況です。また、一般事業者を装った資金搾取の横行に加え、参入障壁が低いためファクタリング事業会社を名乗る悪しき行動をとる事業者もあることからファクタリング自体のネガティブイメージも根強いのが現状です。

そこで、買取型及び診療報酬などのメディカル系のファクタリングにつき、市場規模の算出(推計)と共に、市場動向、業界動向の把握と参入企業の実態などを定量・定性の両面から捉え、業界の将来展望や課題をまとめ、業界の正しい認知の訴求と発展を目的にレポートを発刊しました。

- 近年では2019年度の市場規模をピークに、コロナ禍の「ゼロゼロ融資」等でファクタリングニーズが減退。専業者の撤退も出始め2020年度、2021年度は減少

- 2022年度はコロナ関連破綻が増加。資金ニーズ増で増加に転じ、2023年度は、円安進行、物価高等を背景に資金調達ニーズが更に上昇。コロナ前の水準を上回る5.7兆円市場に

- 今後、手形廃止、振込増加でファクタリング環境はポジティブ、増加と予測。メディカル分野で2社上場、専業者でも上場表明、社会的存在意義示す

※メディカル分野(診療報酬、介護報酬等)、買取兼業分野(主に大企業向け)、買取専業分野(主に中小企業向け)の個別分野についても市場規模を推計

- 50年以上の歴史を持つ伝統的産業だが、新規参入が相次ぎ、市場規模も拡大基調にある成長産業

- 専業分野では異業種からの子会社参入相次ぎ、会計ソフト、地域金融機関等との連携が進展、販路拡大

- ファクタリングに関する法整備を望む声も

- 少なくとも当市場には200社程度は参入企業が存在

- 本レポートでは、メディカル専業、買取兼業(メディカルとの兼業含む)、買取専業(メディカルとの兼業含む)の165社を対象に集計、分析

|

体裁、価格など

|

|

| 価格(税込み) | 【PDF版】110,000円(本体価格:100,000円) |

| 発行日、体裁 | 2024年7月16日、A4判 79ページ |

| 発行所 | アンクパートナーズ合同会社 |

| ホームページアドレス | https:// www.ankhpartners.com |

| お問い合わせ先 | info@ankhpartners.com (tel)090-9158-3109 |

調査要綱 – 6 –

サマリー – 7 –

第Ⅰ章 総論・分析編 – 11 –

1.市場の成り立ちと背景 - 12 –

(1)ファクタリングの発祥 – 12 –

①起源は500年前の欧米の商取引 – 12 –

②欧米から世界へ広がるファクタリング - 12 –

(2)日本での発展 – 12 –

①伝統的な決済取引である手形取引が主流で、ファクタリングは普及せず – 12 –

②転機はバブル経済の崩壊、手形発行が減少 - 13 –

③この10年超で早期資金化のニーズが上昇 - 14 –

④関連法の整備に伴い、2017年頃からファクタリングが浸透し始める - 15 –

2.ファクタリングのポジショニングとビジネススキーム – 16 –

(1)本レポートで対象とするファクタリング - 16 –

(2)ファクタリングの意義とメリット/デメリット – 16 –

①ファクタリングの意義 - 16 –

②メリット – 17 –

③デメリット - 17 –

(3)法規制/参入要件 - 17 –

①根拠法 - 17 –

②参入要件 – 19 –

(4)取引形態 – 19 –

①3社間取引 - 19 –

②2社間取引 - 20 –

(5)対面、オンライン - 21 –

(6)手数料率 – 22 –

(7)買取金額 - 22 –

(8)審査・入金スピード - 22 –

(9)審査書類 - 22 –

(10)償還求償権なし(ノンリコース) – 23 –

(11)一括払い - 23 –

(12)担保、保証人 - 23 –

3.参入企業 - 24 –

(1)参入企業の構成 – 24 –

(2)主な参入企業 - 25 –

4.市場環境と業界動向 - 31 –

(1)市場環境 - 31 –

①経済環境と企業動向を背景に、ファクタリングニーズ増大 - 31 –

②企業数は減少傾向だが限定的なネガティブ要因 - 32 –

③医療関連施設 - 33 –

④手形廃止と「でんさい」へのシフトは、脅威ではないが競合的立場 – 33 –

⑤ABL担保融資の活用、不動産担保融資から売掛債権を担保にした資金調達へ – 36 –

(2)業界動向 – 37 –

①市場規模(買取額)は拡大 - 38 –

②当業界関連の法整備は一巡、業法を望む声も – 38 –

③東京都の補助金活用で自助努力を推進 - 39 –

④異業種参入、独立系専業者の撤退相次ぐ - 39 –

⑤メディカル系で2社が上場、専業でも上場表明 - 40 –

⑥買取専業の商品力アップで顧客開拓進む – 41 –

⑦提携進展、販路開拓 - 41 –

⑧財務基盤の増強、資金調達にクラウドファンディング活用 - 42 –

⑨資金繰り支援の強化 – 43 –

5.市場規模 – 48 –

(1)ファクタリング市場の全体市場規模 - 48 –

(2)メディカル分野の市場規模 - 52 –

(3)買取兼業分野の市場規模 - 53 –

(4)買取専業分野の市場規模 – 54 –

(5)その他 - 54 –

6.業界展望と課題 – 55 –

(1)業界展望 - 55 –

①メディカル分野は、得意領域への特化と総合メディカルファクタリング化の二極化 – 55 –

②買取兼業分野は、子会社、グループ戦略で専業分野への注力がカギ – 55 –

③買取専業分野は、資本政策と企業信用力向上、新規開拓がポイント - 56 –

④市場全体 - 56 –

(2)課題 – 57 –

第Ⅱ章 各論編 - 59 –

1.業界構造 - 60 –

(1)概観 – 60 –

(2)設立年 - 61 –

(3)資本金 - 63 –

(4)従業員数 – 65 –

2.収益性 – 66 –

3.商品戦略 - 67 –

(1)概観 – 67 –

(2)取引形態(2社/3社) – 67 –

(3)手数料率 - 68 –

①手数料幅 – 68 –

②手数料の最頻値 - 68 –

③手数料の中央値 – 69 –

④手数料の平均値 – 69 –

⑤手数料の下限の分布 - 69 –

⑥手数料の上限の分布 – 71 –

(4)審査・入金スピード - 72 –

(5)買取下限・上限金額 – 73 –

(6)利用対象 – 73 –

(7)契約チャネル – 74 –

(8)その他の集計 – 75 –

(9)取組み – 75 –

(10)他社との差別化策 – 76 –

4.営業戦略 - 77 –

(1)既存顧客の規模、業種 - 77 –

(2)囲い込み策、課題 – 77 –

(3)既存顧客の動向変化 - 77 –

(4)新規顧客ターゲット、新規顧客獲得策、課題 – 78 –

掲載内容の見本は「ご案内」をご覧ください。 ▶リリース(ご案内)のダウンロードはこちら